Трудоустройство самозанятого сотрудника в «общество с ограниченной ответственностью» (ООО) становится все более актуальным вопросом в России. Самозанятые, имеющие статусы самозанятых, получают уникальную возможность вести свою деятельность, в то же время ООО может привлекать к работе специалистов без формирования излишней административной нагрузки и обязанностей по уплате страховых взносов. Однако для легитимного сотрудничества необходимы понимание налоговых режимов для самозанятых, знание процесса оформления трудовых отношений и соответствии всем требованиям законодательства.

Понимание самозанятости и ООО

Что такое самозанятость?

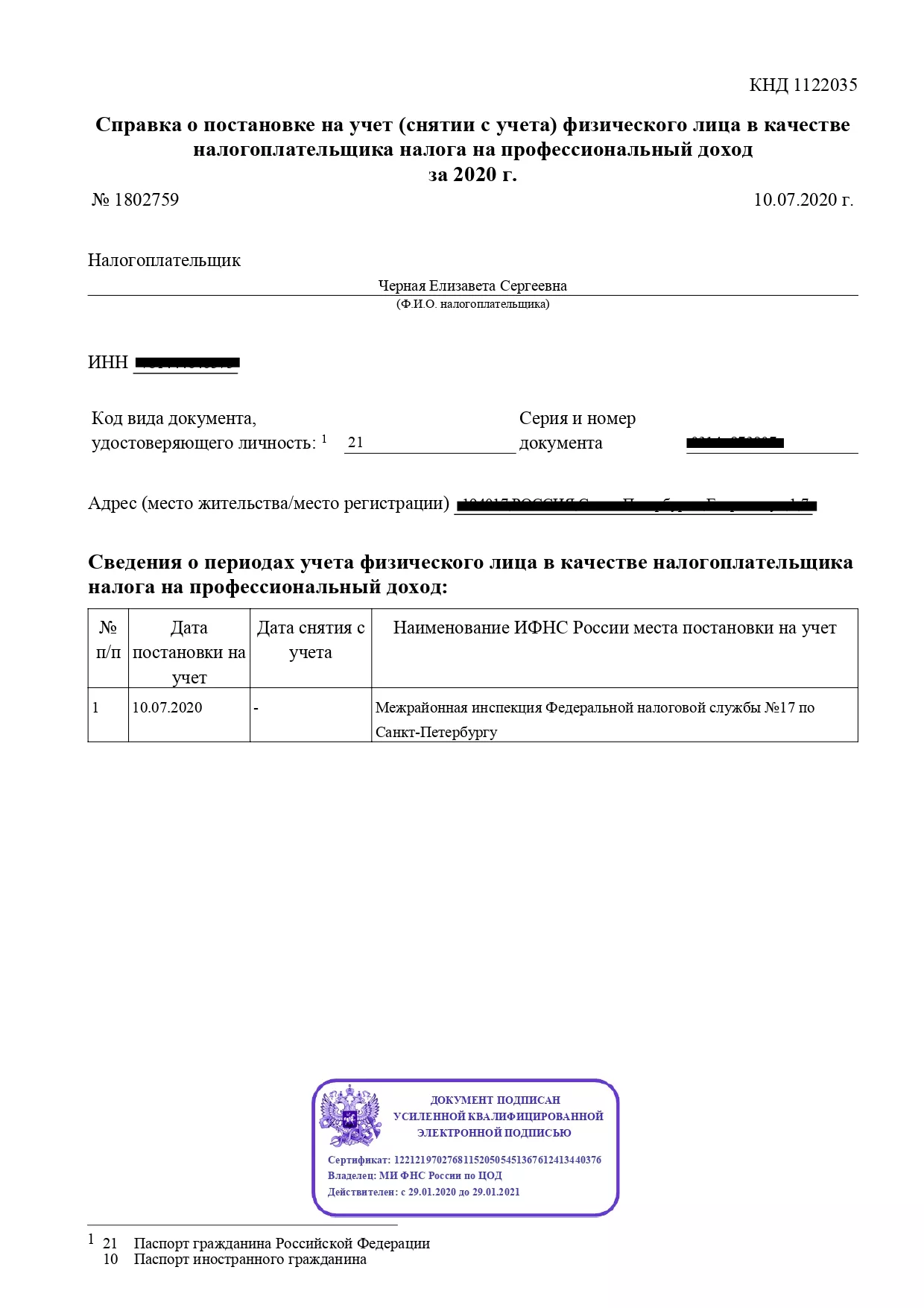

Самозанятость – это форма занятости, при которой индивидуум осуществляет профессиональную деятельность без создания юридического лица. Такие лица обязаны платить налоги, но делают это по упрощённой схеме. В России для самозанятых действует режим налога на профессиональный доход (НПД).

Что такое ООО и его особенности

ООО же представляет собой юридическое лицо с ограниченной ответственностью участников, где вопросы оформления трудовых и налоговых обязательств несколько отличаются от режимов самозанятости.

Чтобы оформить самозанятость, потенциальный плательщик налогов должен зарегистрироваться в налоговой службе, после чего он получает статус плательщика НПД. Это придаёт официальность его работе и позволяет по закону оказывать услуги физическим и юридическим лицам. Важно отметить, что самозанятые не платят налог на доход физических лиц (НДФЛ) и не вносят страховые взносы, т.к. они считаются плательщиком налога по режиму НПД.

Таблица: Сравнение налоговых режимов для самозанятых и ООО

| Показатель | Самозанятый (режим НПД) | ООО (общий налоговый режим) |

|---|---|---|

| Налоговая ставка | 4% с доходов физ. лиц, 6% с доходов юр. лиц | Зависит от системы налогообложения |

| Необходимость ведения бухгалтерии | Не требуется | Требуется |

| Страховые взносы | Не платятся | Платятся в полном объеме |

| Отчётность | Упрощенная | Полная |

Законодательные аспекты трудоустройства самозанятых

Налоговый режим для самозанятых

Самозанятые индивидуумы работают по режиму НПД и исключены из уплаты НДФЛ и страховых взносов.

Оформление трудовых отношений с самозанятым

Трудовые договоры между самозанятыми и ООО требуют особой внимательности в оформлении, чтобы соответствовать всем нормам трудового законодательства.

Для трудоустройства следует учитывать, что самозанятые платят налоги по специальному режиму, следовательно, оформляя трудовые отношения, необходимо:

- Уточнить выгодные статусы самозанятых для вида деятельности, который они будут выполнять в ООО.

- Разработать оптимальные условия оплаты услуг самозанятых, учитывая их налоговый режим.

- Не заставлять плательщика НПД платить НДФЛ или вносить страховые взносы, так как это противоречит его статусу плательщика.

Шаги к трудоустройству самозанятого в ООО

Регистрация в качестве самозанятого

Индивидууму необходимо зарегистрироваться через мобильное приложение Федеральной налоговой службы или через личный кабинет на сайте налоговой. После регистрации он приобретает статус плательщика НПД.

Подписание договора с ООО

На этом этапе формируется документ, регламентирующий отношения между самозанятым и ООО. Важно, чтобы в договоре были указаны все условия сотрудничества, включая объем и сроки предоставления услуг, порядок расчетов и оказывают услуги.

Первый шаг к трудоустройству – это безусловно регистрация в качестве самозанятого. Здесь необходимо определиться с видами деятельности и предполагаемыми доходами для выбора наиболее подходящего налогового режима. После этого можно приступать к подготовке и оформлению документов для сотрудничества с ООО.

Преимущества и риски для ООО при работе с самозанятыми

- Снижение налоговой нагрузки: поскольку самозанятые платят налоги по режиму НПД, ООО не несет расходов на уплату страховых взносов за них.

- Гибкость и оперативность: самозанятые часто готовы предложить более гибкие условия сотрудничества, что особенно ценно для проектной работы или выполнения временных задач.

Тем не менее, есть и риски:

- Неустойчивость правового статуса: законодательство в сфере самозанятости еще формируется, что может привести к внезапным изменениям в налоговой политике.

- Ограничения на виды деятельности: не все виды работ могут быть выполнены самозанятыми, существуют ограничения, которые необходимо учесть.

Практические советы по оптимизации взаимодействия

- Инструменты для учета работы: применение специализированных программ и приложений, таких как CRM-системы и программы для учета времени, упрощает контроль выполнения задач и финансовые расчеты.

- Создание комфортной рабочей среды: несмотря на отсутствие традиционных обязательств перед самозанятыми, целесообразно формировать привлекательные условия труда для повышения мотивации и лояльности.

Заключение: эффективное трудоустройство самозанятого

Трудоустройство самозанятого в ООО имеет свои особенности, но при правильном подходе может принести значительные выгоды для обеих сторон. ООО получает возможность снижения налоговой нагрузки и повышение гибкости в найме специалистов, в то время как самозанятые имеют шанс на более широкий выбор заказов и проектов. Главное — внимательно следить за изменениями в законодательстве и уделять достаточно внимания деталям при оформлении документов и учете налогов.

FAQ — Часто задаваемые вопросы

Может ли самозанятый стать полноценным сотрудником ООО?

Да, самозанятый может перейти в статус официального сотрудника компании, заключив трудовой договор и выполняя все обязательства, предусмотренные трудовым законодательством.

Какие налоги платит самозанятый в ООО?

Самозанятые платят налог по режиму НПД — 4% с доходов от физических лиц и 6% с доходов от юридических лиц, при этом они освобождаются от уплаты НДФЛ и страховых взносов.

Нужно ли самозанятому вести бухгалтерию?

Самозанятые имеют упрощенную систему учета доходов и расходов и используют для этого специализированные мобильные приложения и сервисы, но полноценную бухгалтерию вести не обязаны.

Могут ли быть штрафы за неправильное трудоустройство самозанятых?

Да, за несоблюдение законодательства в части трудоустройства самозанятых могут быть наложены штрафы как на ООО, так и на самозанятого.

Где найти информацию о законодательных изменениях по самозанятым?

Информация о законодательстве в сфере самозанятости регулярно обновляется на официальных порталах Федеральной налоговой службы, а также в информационных и аналитических ресурсах, специализирующихся на трудовых правоотношениях.